Apalancamiento financiero y riesgo de los accionistas

En la entrega anterior, concluimos que si se quiere maximizar el valor de las acciones, se debe maximizar el valor de la empresa. Ahora, avanzaremos un paso más en nuestra búsqueda de la estructura de capital óptima de la firma, demostrando que tomar deuda, aumenta el riesgo de los accionistas.

Primero lo obvio, cuando una empresa se endeuda, el riesgo de los accionistas se incrementa porque estos se convierten, automáticamente, en acreedores residuales. Esto implica que, del efectivo que genere la empresa, el derecho de cobrar primero, lo tienen los prestamistas dejando el saldo –en caso existiera- para que sea repartido entre los accionistas. Convendrá conmigo, que esa situación, hace que varíen las expectativas de rentabilidad de los tenedores de acciones, pues, con la empresa endeudada, se debe esperar que primero cobren los acreedores, para después llevarse algo, en caso quede, de la generación de efectivo del negocio. En resumen, a mayor deuda mayor, entonces, el riesgo de los accionistas y, por ende, mayor será la rentabilidad que exigirán por los fondos invertidos en la firma.

Otra manera de verlo, es a través del punto de equilibrio. Recordemos que el punto de equilibrio, es el número de unidades que la empresa debe vender para que la utilidad sea cero.

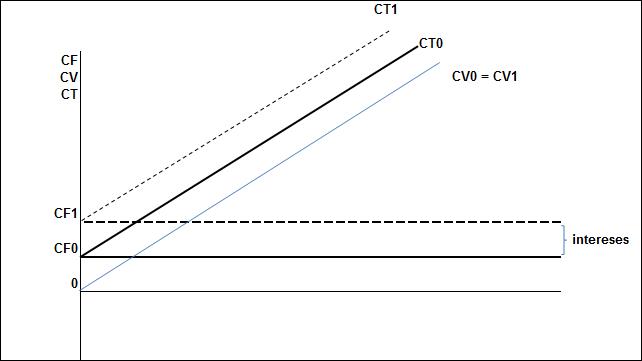

Supongamos que tenemos dos empresas idénticas, siendo iguales en todo, salvo en el apalancamiento. La firma 0 es una empresa no apalancada, mientras que la empresa 1 tiene deuda dentro de su estructura de capital. Imaginemos, también, que esta deuda es perpetua, por lo que sólo tiene que pagar los intereses. El gráfico siguiente muestra las estructuras de costos correspondientes a las dos firmas. La línea continua pertenece a la empresa 0, en tanto que la línea punteada, a la empresa 1:

No debe perder de vista que, para facilitar el análisis, hemos supuesto que el CF de la empresa 1, sólo se diferencia del de la empresa 0 por el pago de intereses y que los costos variables son los mismos. Debe quedarle claro que los intereses son, definitivamente, costos fijos. Sean cual sean las ventas de la firma, los bancos esperan el pago de la deuda.

Ahora incluyamos en el gráfico, el ingreso total para ambas firmas (IT0 e IT1):

La cantidad q0 es el punto de equilibrio en el caso de la firma no apalancada (note que es el lugar donde la línea del IT se intersecta con la línea del CT), lo que significa que es el número de unidades, que la empresa no apalancada, debe vender para que no tenga ganancias ni perdidas. Lo mismo puede decirse de q1.

Claramente q1 es mayor que q0, lo que indica que, en el caso de la empresa apalancada, la producción de equilibrio es mayor. ¿La razón?, pues, el hecho que esta firma está apalancada y, por ende, tiene un costo fijo mayor (en nuestro caso, producto de los intereses) que la otra empresa.

Esto trae para los accionistas de la empresa 1, dos consecuencias:

1ero. Tienen que producir más si es que no quieren tener pérdidas.

2do. Están más expuestos a la volatilidad del flujo de caja.

Todo eso, hace que el riesgo se incremente y, por ende, los accionistas exijan más por su inversión en la empresa.

Por ambos caminos, hemos llegado a la misma conclusión, el riesgo de los accionistas se incrementa, cuando la empresa toma deudas.

En la próxima entrega trataré sobre los dividendos caseros.

Avisos parroquiales:

Full disclosure: esta entrega y las que escribiré sobre estructura de capital, están basadas en el libro Finanzas Corporativas de S. Ross. A mi juicio, uno de los mejores libros sobre finanzas.

Otrosidigo, desde el mes de mayo, la periodicidad del blog es mensual.

Twitter: @finance_rules

:quality(75)/blogs.gestion.pe/deregresoalobasico/wp-content/uploads/sites/33/2019/08/PAUL.png)