Introduciendo las proposiciones MODIGLIANI &MILLER: El apalancamiento doméstico

En las entregas anteriores concluimos que el apalancamiento financiero incrementa el riesgo de los accionistas; pero, a su vez, amplifica las utilidades cuando hay auge, aunque estas se reducen, grandemente, en épocas de recesión; lo que es opuesto a lo que ocurre en empresas no apalancadas. Sin embargo, todavía no hemos concluido qué estructura de capital es mejor. Un inversionista adverso al riesgo, compraría acciones de empresas sin deuda, en tanto que, los amantes del riesgo, adquirirían títulos de empresas apalancadas.

Es momento de presentar a las proposiciones Modigliani & Miller, estos dos economistas publicaron en 1958 el artículo “The Cost of capital, Corporation Finance and the Theory of Investment”, que sentó las bases para un nuevo entendimiento de la estructura financiera de las empresas. Por esta y otras contribuciones a la ciencia económica y las finanzas, ambos ganaron el premio Nobel de Economía, Modigliani en 1985 y Miller en 1990.

La base inicial de su trabajo, fue probar que el valor de una empresa es siempre el mismo, no importando la estructura de capital que elijan los inversionistas. La demostración desarrollada, hace hincapié en la posibilidad que un inversionista puede replicar los beneficios de comprar acciones de una empresa apalancada, adquiriendo títulos de firmas sin deuda, utilizando para tal fin, capital propio y deuda. A esta estrategia, ellos la denominaron “Apalancamiento doméstico”.

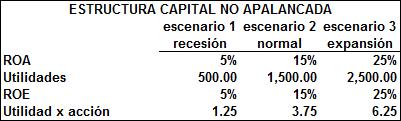

Para demostrarlo, utilizaremos los datos del caso que desarrollamos en la entrega anterior, le pido por favor, que lo revise para que pueda comprender mejor lo que sigue. Tres cuadros de esa entrega, nos servirán como data para la demostración. Recuerde que hoy, la empresa no está apalancada; pero sí desea estarlo a futuro:

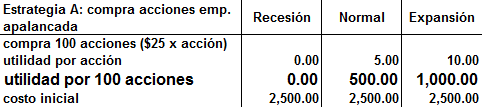

La primera estrategia a la que denominaremos Estrategia No Apalancada (ENA), consiste en comprar 100 acciones de la firma apalancada a un precio de $25 por acción. La adquisición será efectuada 100% con fondos del inversor y, de ahí, el nombre adoptado para esta estrategia. En el cuadro siguiente, se observa los rendimientos por acción y por el total comprado en tres escenarios (auge, normal y recesión). La utilidad por acción, se obtiene del cuadro Estructura Capital Apalancada.

En los tres escenarios, el costo es el mismo ($25*100). Por otro lado, hay que notar que, en el primer escenario, no se logra ganancias, aunque, en los otros dos sí, siendo esta creciente, tal como se puede esperar, cuando una empresa tiene deuda dentro de su estructura de capital.

A la segunda estrategia la llamaremos Estrategia Apalancada (EA) y, en realidad, es una estrategia de dos pasos para comprar acciones de la empresa no apalancada. Paso 1, comprar 100 acciones con fondos prestados ($2 500) a una tasa de 10%; y, Paso 2, adquirir con recursos propios otras 100 acciones. Los resultados se presentan en el cuadro siguiente, note que los datos de la utilidad por acción se han extraído del cuadro Estructura de Capital No Apalancada.

Observe que, el costo inicial para el bolsillo del inversor, es $2 500 ($5 000 que invirtió menos el préstamo solicitado) Ahora, enfoquémonos en el escenario Normal. La utilidad por acción en ese escenario es de $3.75; lo que hace ganar al inversor $750 en total. A eso, hay que quitarle lo que pagará en intereses a su acreedor (10% de $2 500), lo que le hace ganar en términos netos $500, que es exactamente igual a lo que ganó el inversor, que compró con sus fondos, acciones de la empresa apalancada con el mismo costo inicial. Lo mismo aplica para los otros dos escenarios.

Si el costo y el rendimiento en ambas estrategias son similares, se puede concluir que es indiferente adquirir acciones en cualquiera de las dos situaciones que puede atravesar la firma. Visto de otro modo, un inversionista no recibe nada por invertir en la empresa apalancada, que no pudiera replicar por sí mismo, al efectuar una compra de acciones de la empresa no apalancada, con una mezcla de capital propio y de terceros. En otras palabras, ninguna estructura de capital es mejor o peor para los accionistas de la firma.

Es verdad que para esto se cumpla deben asumirse una serie de supuestos: No hay impuestos, la tasa de interés es la misma para personas y para empresas, no hay costos de transacción y el mercado financiero es eficiente.

Estos supuestos muy restrictivos, podrían hacer parecer que esta demostración es una curiosidad teórica. Sin embargo, note que si con estos supuestos, la estructura de capital es irrelevante, sin estos supuestos esta debe ser relevante. Más adelante, los relajaremos para poder discutir, cómo llegar a la estructura de capital óptima de una firma.

En la próxima entrega, trataré sobre la primera proposición Modigliani & Miller.

Avisos parroquiales:

Full disclosure: esta entrega y las que escribiré sobre estructura de capital, están basadas en el libro Finanzas Corporativas de S. Ross. A mi juicio, uno de los mejores libros sobre finanzas.

Otrosidigo, desde el mes de mayo, la periodicidad del blog es mensual.

Twitter: @finance_rules

:quality(75)/blogs.gestion.pe/deregresoalobasico/wp-content/uploads/sites/33/2019/08/PAUL.png)