Escenarios de riesgo y oportunidades para el agro peruano

Posterior al Fenómeno El Niño Costero del 2017, la actividad agropecuaria en el Perú durante el 2018 ha venido registrando un comportamiento notable, particularmente del subsector agrícola, previéndose para cierre del presente año crecer a una tasa superior al 5% en línea con el dinamismo que viene registrando la economía peruana en su conjunto explicado por los favorables términos de intercambio y una economía mundial relativamente estable en el corto plazo – con ciertos contrastes entre bloques económicos – aunque con algunos riesgos latentes en el mediano plazo.

Revisemos los principales drivers que impulsarían esta dinámica de crecimiento del sector agropecuario durante el 2018 y los escenarios de riesgos y oportunidades que podrían condicionar este comportamiento tendencial de la actividad agraria en nuestro país a partir del 2019 en adelante.

CONTEXTO MUNDIAL

Crecimiento de los principales Socios Comerciales

Durante el primer semestre los Estados Unidos (EE.UU) ha crecido 2.7%, una de las tasas más altas desde el primer semestre del 2015 explicado por la fortaleza del mercado laboral y un mayor impulso fiscal, esperando que la economía americana cierre en el 2018 con una tasa de 2.9%.

China sigue registrando en lo que va del año un crecimiento vigoroso el cual alcanzó 6.7% durante el primer semestre explicado por el impulso del consumo, la inversión y las exportaciones, aunque se prevé una desaceleración del ritmo de crecimiento para el segundo semestre dada las medidas de regulación implementadas por el gobierno chino sobre el sistema financiero e inmobiliario. Las perspectivas apuntan a una tasa de crecimiento del PBI chino de 6.6% al cierre del 2018.

En un contexto de menores presiones inflacionarias y favorables precios internacionales de materias primas, América Latina registrará un mayor ritmo de aceleración de su actividad económica pasando de una tasa de 1.3% en el 2017 a 1.6% en el 2018. Estas perspectivas estarían condicionadas a la incertidumbre política de Brasil, el ajuste de las políticas financieras de Argentina, las tensiones comerciales entre México y EE.UU frente al TLCAN y la situación humanitaria de Venezuela.

Por otro lado, la Eurozona viene mostrando una tendencia distinta frente a los otros bloques económicos durante el primer semestre del 2018 por el deterioro en sus indicadores de producción industrial y de exportaciones, los cuales incidirían sobre el ritmo de crecimiento del PBI de este grupo de países el cual pasaría de una tasa de 2.4% en el 2017 a 2.2% en el 2018 y 1.9% en el 2019, toda vez que se espera para este último año se disipe el estímulo monetario del Banco Central Europeo.

Precios internacionales de alimentos

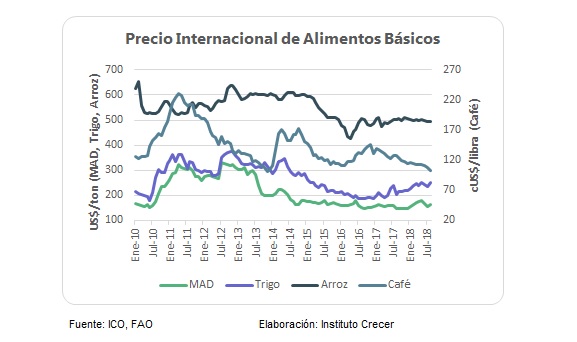

En los dos últimos años el precio internacional del café ha venido registrando una tendencia descendente, registrando en el mes de agosto su nivel más bajo en 57 meses, según reportes de la Organización Internacional del Café (OIC). En lo que va del año, el precio compuesto del café de la OIC retrocedió 22% influenciado por factores fundamentales de mercado, particularmente de oferta destacándose las buenas perspectivas de cosechas de Brasil y Colombia.

En cuanto a la evolución de la cotización de los principales cereales como el trigo, el maíz y el arroz, en lo que va del año, los dos primeros productos aumentaron su precio internacional (Golfo Estados Unidos, Nª 02) en 14% y 9%, respectivamente. Dicho comportamiento está en línea con las previsiones de la FAO para el 2018 que espera reducciones en los rendimientos de las cosechas de trigo de la Unión Europea (UE), y de maíz y trigo en la Federación Rusa y Ucrania debido a condiciones climáticas adversas. En cambio, este mismo organismo prevé un escenario favorable para la producción mundial de arroz alcanzando nuevos máximos para el 2018 por el aumento de la superficie y rendimientos en Asia, esperándose además una recuperación en África y los Estados Unidos. Estas positivas perspectivas del arroz se reflejan en el comportamiento de su precio internacional (tailandés, 25% grano quebrado) que viene cayendo 6% en lo que va del año.

En cuanto al azúcar, la FAO pronóstica una caída de los precios en este año debido principalmente a las perspectivas de grandes disponibilidades de azúcar, tras una fuerte expansión de la superficie plantada de azúcar en los dos últimos años de la India, la UE, Tailandia y China. Solo en lo que va del año, el precio internacional (Estados Unidos, contrato a futuro) del azúcar cayó 23%.

Por otro lado, la FAO pronostica para el 2018 un notable aumento de la producción mundial de leche de los principales países productores como la India, la UE, los Estados Unidos y China gracias a la mayor disponibilidad de pastos debido a condiciones climáticas favorables y al incremento de precios desde inicios del presente año. Este escenario es propicio para el aumento de las exportaciones mundiales de leche en polvo impulsado por la UE, los Estados Unidos, Nueva Zelanda, Australia, Argentina y Canadá.

En resumen, se avizora un desempeño destacable de nuestros principales socios comerciales durante el 2018 que incidiría positivamente sobre la actividad económica primaria en el Perú, particularmente dichas perspectivas de corto plazo favorecerían al sector agrario vía el mayor dinamismo de las agroexportaciones no tradicionales (frutas y hortalizas), aunque las agroexportaciones tradicionales, especialmente el café, podrían verse afectadas por la caída de los precios internacionales de este grano aromático. El alza del precio del trigo y el maíz, principales insumos importados por la industria de alimentos, tendría un efecto arrastre sobre los precios al consumidor por el aumento de los costos de los derivados de dichos insumos (harinas y carne de pollo). En tanto la caída de los precios internacionales del azúcar, arroz y leche podrían afectar los precios internos (precio pagado al productor) ante una mayor oferta de dichos productos, el cual se compensaría en cierta medida con el actual sistema de franja de precios.

No obstante, en el mediano plazo (a partir del 2019), las tensiones financieras y comerciales podrían sesgar a la baja el ritmo de crecimiento de la economía mundial afectando la dinámica de comportamiento de la demanda externa de nuestros principales socios comerciales, que se traduciría en una reducción de los volúmenes exportados de productos peruanos especialmente de bienes tradicionales vinculado a precios de productos básicos.

CONTEXTO NACIONAL

Crecimiento Economía Peruana

Desde el segundo trimestre del 2017, tras la reversión de los choques que afectaron la economía por el impacto del Fenómeno El Niño (FEN) Costero, la actividad productiva en el Perú se ha venido acelerando hasta alcanzar en el segundo trimestre del 2018 una tasa de crecimiento de 5.4% siendo determinante en este aumento las contribuciones de agricultura – en el sector primario – y las actividades de servicios y manufactura en el sector no primario. Se espera que el PBI Total cierre el 2018 con una tasa de crecimiento real que superaría el 4% impulsado por una fortalecida demanda interna por el mayor protagonismo de la inversión privada, particularmente del sector minería, y la inversión pública por la ejecución de los proyectos del Plan de Reconstrucción y los Juegos Panamericanos.

En cuanto a la evolución de la inflación, medida a través de la tasa interanual del índice de precios al consumidor (IPC) del Banco Central, ha venido registrando un marcado descenso tras disiparse los efectos del FEN costero del 2017, alcanzando en el mes de agosto una cifra cercana al 1% explicado por la caída en los precios de la canasta de alimentos (-6.1%). Se espera que la tasa de inflación a diciembre del 2018 esté por debajo del 2%, anclado dentro del rango meta establecido por el Banco Central (1% a 3%).

Desempeño del Sector Agrario

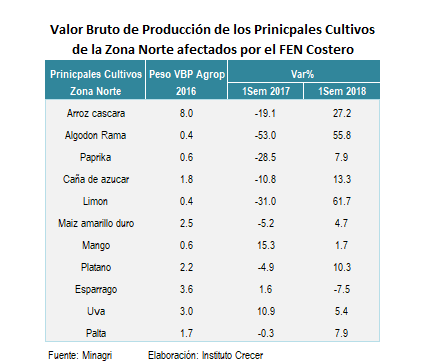

La producción agropecuaria aumentó 8.4% durante el primer semestre del 2018, acumulando 13 meses de continuo crecimiento siendo determinante en esta expansión la dinámica mostrada por el subsector agrícola que durante el primer semestre del presente año creció 10% gracias a la recuperación de los cultivos que fueron afectados por el FEN costero, principalmente de la zona norte, como el arroz cáscara, plátano y limón, destinados al mercado interno, así como los cultivos destinados a la industria y al mercado externo como el algodón rama, caña de azúcar, maíz amarillo duro, páprika y palta. Todos estos cultivos mencionados explican casi la cuarta parte del valor bruto de la producción del sector agropecuario. Asimismo, el subsector pecuario creció 5.6% durante el primer semestre, comportamiento explicado por el buen desempeño mostrado por la industria avícola que registró altos rendimientos y un aumento en las colocaciones de pollos BB.

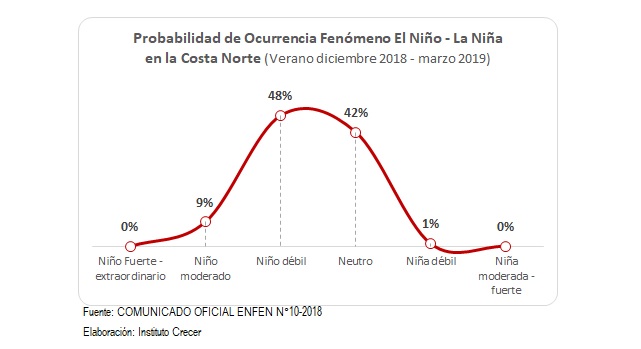

En virtud de este comportamiento descrito, se estima que la actividad agropecuaria cerraría el 2018 con una cifra de crecimiento superior al 5%, una de las tasas más altas en los últimos seis años, destacando en esta dinámica de crecimiento el buen comportamiento del subsector agrícola que ostentaría una tasa muy cercana al 6%. Para el 2019, la actividad agropecuaria crecería 4.2% impulsado principalmente por los cultivos cuyo destino es el mercado internacional, así como por la industria avícola, además incidiría sobre dicha proyección los pronósticos del Comité Multisectorial ENFEN quien indicó en un reporte del mes de agosto la ausencia de lluvias extraordinarias para el verano del 2019.

Por otro lado, hasta el mes de julio del 2018, las exportaciones agrarias alcanzaron los US$ 3,518 millones, cifra 15% mayor que la registrada en el mismo periodo del 2017, destacando en este comportamiento la mayor demanda del mundo por las frutas peruanas como arándanos, paltas, mangos, bananos y uvas frescas, las cuales explican el 34% de la canasta total de agroexportación. Sin embargo, en este mismo periodo, productos emblemáticos de nuestro país como el café en grano y el espárrago fresco retrocedieron 6.4% y 1.3%, respectivamente en valor FOB. El comportamiento desfavorable de las exportaciones de café obedece a la caída de su precio internacional. En el caso de los espárragos, las menores ventas en volúmenes al exterior obedecen a la declinación de sus niveles de rendimiento debido a la antigüedad de las plantaciones por lo que se está optando por reemplazarlo por otros cultivos de mayor rentabilidad como el arándano.

Dada esta tendencia de los principales productos de la agroexportación se estima para el cierre del 2018 superar los US$ 7,000 millones de colocaciones de alimentos peruanos en el mundo, proyectándose en el 2019 que nuestras agroexportaciones sean muy cercanas a los US$ 8,000 millones, siendo determinante en este año particular y en adelante la dinámica de crecimiento de alimentos importados por las economías asiáticas.

ESCENARIOS DE RIESGOS Y OPORTUNIDADES PARA EL SECTOR AGRARIO

1. Aumento del Proteccionismo de los EE.UU

Uno de los escenarios de riesgo en el mediano plazo para la economía mundial está relacionada con las tensiones comerciales producto de la implementación de políticas restrictivas a las importaciones anunciada recientemente por los EE.UU, así como la salida de dicho país del TLCAN que perjudicaría a las exportaciones de Canadá y México, este último país proveedor de Estados Unidos de frutas y hortalizas.

Para la agricultura peruana, más que un riesgo este escenario planteado podría convertirse en una oportunidad dado el TLC que el Perú tiene vigente con los EE.UU, y si se endurecen las barreras comerciales especialmente sobre México, las exportaciones de frutas y hortalizas peruanas tendrían una ventaja competitiva frente a las de este país.

2. Perspectivas Climáticas: Fenómeno el Niño

Según lo informado recientemente por la Comisión Multisectorial ENFEN, institución encargada del monitoreo del Fenómeno El Niño en nuestro país, para la temporada de verano 2019 aumenta la probabilidad para el desarrollo de El Niño de una magnitud débil en la costa central a 55% y en la costa norte a 48%. Por el contrario, se descarta la presencia de un Niño de magnitud extraordinaria con una probabilidad nula en la costa norte y de 2% en la costa central, es decir que en el caso de la costa norte se descarta la presencia de lluvias extraordinarias similares al último evento del 2017. Por lo tanto, el factor climático tendría una menor incidencia en la actual campaña agrícola 2018-2019.

3. Inversión privada para un agro sostenible

Con la finalidad de garantizar tasas de crecimiento sostenibles y dar saltos de productividad en la agricultura que permita mejorar la calidad de vida de la población rural resulta necesario ampliar la frontera productiva del sector agrario a través de un mayor impulso de la inversión privada en dos sectores claves: grandes proyectos de irrigación y plantaciones forestales.

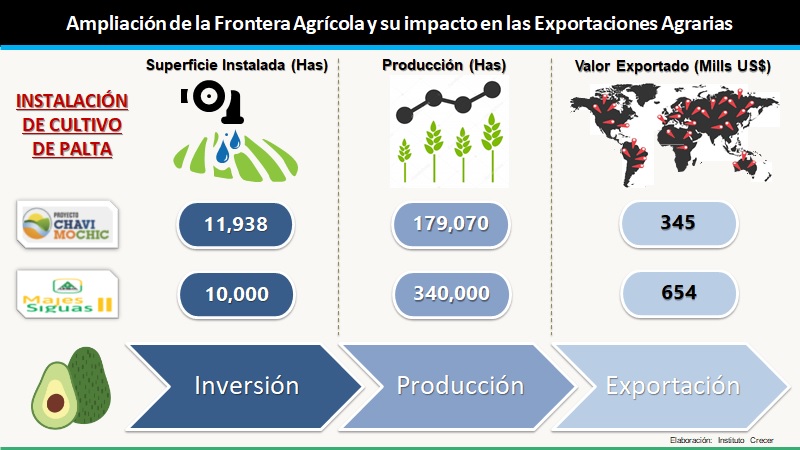

En el caso puntual de los grandes proyectos de irrigación como Chavimochic III y Majes-Siguas II, ambos paralizados por factores políticos y contractuales. Con la ejecución de dichos proyectos se podrían incorporar a la frontera agrícola más de 100 mil hectáreas de tierras nuevas permitiendo dinamizar la actividad económica de los departamentos de La Libertad y Arequipa. Solo con la instalación de 22 mil hectáreas de plantaciones de palto (12 mil con Chavimochic y 10 mil con Majes-Siguas) se podría producir anualmente más de 500 mil toneladas de palta para el mercado internacional y generar exportaciones por casi US$ 1,000 millones anuales, mis aún si aprovechamos esta oportunidad explicada en el primer punto en el que tranquilamente el Perú podría ser responsable en el futuro del 65% del consumo de palta de los EE.UU (actualmente este país importa 900 mil toneladas de palta y el Perú, como segundo proveedor antecedido por México, solo aporta con 64 mil toneladas).

Respecto al potencial de las plantaciones forestales, actualmente el valor exportado por Perú de productos madereros asciende a US$ 118 millones mientras que Chile supera los US$ 2,200 millones, sin embargo, existe una diferencia sustancial en cuanto al origen y rendimiento de la madera producida ya que en el caso del Perú la madera extraída proviene de bosques naturales mientras que Chile explota plantaciones forestales (mientas de una hectárea de bosque natural se obtiene hasta 15 m3 de madera, en una hectárea de plantación forestal se puede producir hasta 750 m3). Una de las metas del actual plan de gobierno del presidente Vizcarra en materia agraria es la de instalar un millón de hectáreas de plantaciones forestales al año 2021. Si se logra alcanzar esta meta, se podría adicionar hasta US$ 1,800 millones en las exportaciones madereras permitiendo agregar anualmente hasta 1.7 puntos porcentuales al crecimiento del PBI agrario y generar nuevas fuentes de empleo especialmente en las regiones de la selva peruana.

4. Impulso de la Inversión Pública: Reconstrucción con cambios

El impulso del gasto público será en el mediano plazo uno de los motores de crecimiento de la economía peruana, especialmente el componente de inversión, dando una mayor prioridad y celeridad a las obras de reconstrucción de la infraestructura dañada por el FEN costero y los Juegos Panamericanos 2019, sobre los cuales se diseñarán dispositivos normativos que permitan agilizar su grado de ejecución así como también una mayor participación del sector privado a través del mecanismo de obras por impuestos. Si esto es así se podría adicionar, en el caso puntual de los proyectos contemplados en el Plan de Reconstrucción con Cambios que contempla recursos por aproximadamente S/. 25 mil millones, entre 0.8 y 1.0 punto porcentual al crecimiento del PBI hasta el 2021. Sin embrago, el cambio de autoridades locales y regionales podría condicionar la eficacia de estas medidas de impulso fiscal producto de la curva de aprendizaje en materia de gestión pública.

5. Ley de Promoción Agraria

Gracias a esta norma promotora de desarrollo agrario, la actividad agraria ha registrado en los últimos 18 años un importante impulso principalmente de aquellos productos vinculados con las agroexportaciones y que permitió, según un reciente estudio del Banco Central de Reserva, la generación de empleo, la reducción de la informalidad y el aumento de la productividad, lo que se tradujo en una mayor generación de ingresos reales y por ende una reducción de la tasa de pobreza en aquellos departamentos con empresas que se han acogido a esta norma (en Ica donde se inició el boom agroexportador, la tasa de pobreza se redujo a 3.3%). De no ampliarse la vigencia de dicha Ley (que culmina el 31 de diciembre de 2021), la agricultura peruana corre el riesgo de tener un lamentable retroceso, pues se frenaría el crecimiento de la superficie agrícola cosechada, se perderían inversiones, puestos de trabajo formales y caerían las exportaciones agrícolas.